Les Bourses atteignent des sommets ? Attention au krach !

"La Bourse gagnée par l’ivresse des sommets. Wall Street n’est plus le seul à battre des records. En Europe, certains marchés sont aussi au plus haut historique", titrent Les Échos du 25 octobre.

Jamais les taux n’ont été aussi bas et jamais les banques centrales n’ont imprimé autant de monnaie avec leur Quantitative Easing (QE) déconnecté de toute activité économique. Rien d’étonnant à ce que les actions atteignent des sommets.

Trop de liquidités et ces liquidités s’investissent dans les marchés boursiers, l’immobilier ou les matières premières. Le CAC 40 est à 5.395 points quand il était à 2.500 en février 2009. Trente ans après le krach du 19 octobre 1987, où l’indice Dow Jones avait perdu 22,6 % en une journée. Pierrick Fay, dans son titre des Échos, dit bien : "En attendant le prochain krach..."

Mais cinq risques pèsent sur cette euphorie. Un risque qui ne s’est pas matérialisé : le choix du président de la Fed (Réserve fédérale américaine). Avec la nomination de John B. Taylor, cela aurait créé de l’incertitude. Taylor est l’inventeur de la fameuse règle de Taylor qui dit ce que doit être le taux d’intérêt optimal en fonction de l’inflation et du potentiel de croissance d’un État. Selon cette règle, les taux de la Fed devraient être de 3,5 %, contre 1,25 % aujourd’hui. Le président a choisi Jerome Powell, membre du board de la Fed depuis 2012, qui se situe dans la continuité.

Deuxième risque : le prix du pétrole. Loin de son minimum, début 2016, le prix du baril oscille entre 45 et 60 dollars depuis un an. Il a même franchit les 60 dollars le 3 novembre. La limitation de la production fonctionne : le baril a pris 29 % depuis juin 2016. Neil Dwane, chez Allianz GI, estime que le "risque d’offre sur l’or noir est sous-estimé […] beaucoup d’incertitudes au Moyen-Orient." Il y a l’Irak et la constitution d’un État kurde.

Troisième risque : l’inflation aux États-Unis. Il y a la courbe de Phillips. Plus le taux de chômage reste bas, plus les salaires doivent augmenter. La hausse des salaires a été de 3,6 % en octobre. Ce qui pourrait pousser la Fed à augmenter ses taux. Si l’inflation s’emballait, cela fragiliserait la valeur des actions.

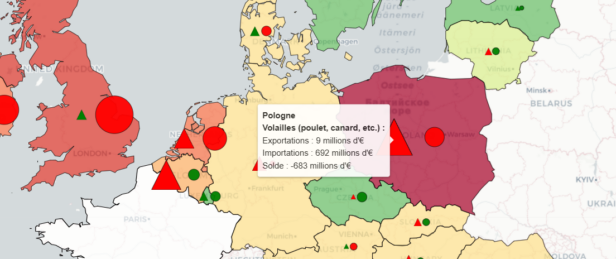

Quatrième risque: la solidité de l’Europe. Et la victoire de partis eurosceptiques en Autriche ou en République tchèque pourrait constituer un axe avec la Hongrie et la Pologne. L’Allemagne n’est plus un pôle de stabilité après les élections. "La coalition Jamaïque a du mal à se concrétiser et il risque d’y avoir un vide de pouvoir pendant quelques semaines", relève Wilfrid Galand pour la banque Oddo.

Et il y a le risque sur les taux. En 2018, la Fed réduira son bilan, la BCE achètera moins d’obligations et la Banque d’Angleterre remontera ses taux. La fin de l’argent gratuit qui a euphorisé les marchés pendant huit ans. On verra si on peut sortir du QE (Quantitative Easing) sans dommage. Ce qui est douteux.

Thématiques :

krach boursierPour ne rien rater

Les plus lus du jour

LES PLUS LUS DU JOUR

BVoltaire.fr vous offre la possibilité de réagir à ses articles (excepté les brèves) sur une période de 5 jours. Toutefois, nous vous demandons de respecter certaines règles :