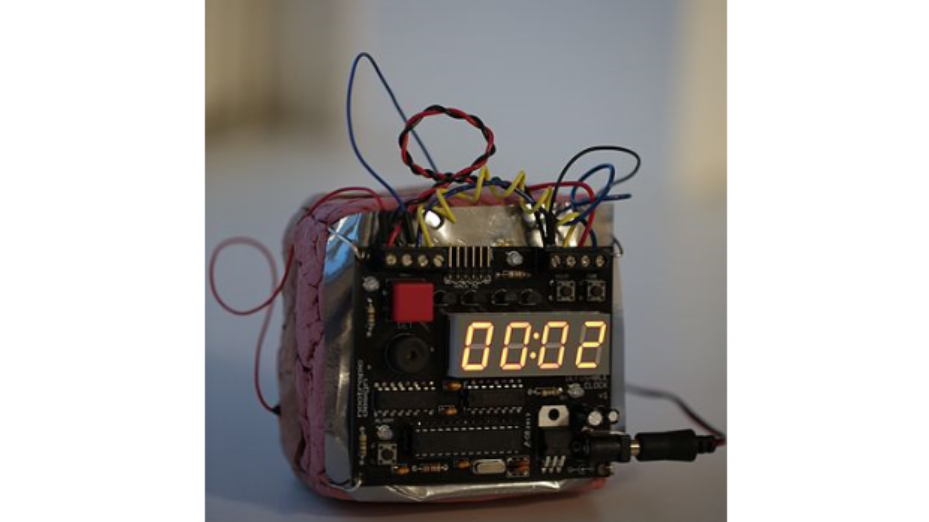

Le krach de 1929 à l’identique, mais avec une explosion monétaire à la clé

Sur l’ensemble du mois d’avril, le Dow Jones s’est apprécié de 11,1 %, le S&P 500 de 12,7 %, les deux indices enregistrant leur meilleure performance mensuelle depuis 1987. Le NASDAQ, lui, a progressé de 15,4 %, son meilleur mois depuis 2000. Les boursiers et les épargnants courent à leur ruine car Wall Street, suite à son premier plongeon spectaculaire du 23 mars 2020, reprend exactement le même chemin de fausse remontée qu’en 1929, qui a conduit à l’abîme ! Depuis le début de l’année 2020, le S&P 500 ne perd plus que 15 % tandis que les actions européennes perdent 10 % de plus.

La plupart des valeurs technologiques américaines restent massivement surévaluées, le meilleur exemple étant Tesla, passé de 260 à 700 dollars, alors que son usine principale californienne est fermée, tout comme ses bureaux de vente. Il a fallu plusieurs tweets de vérité de son patron Elon Musk, estimant que le cours était « trop élevé », pour qu’enfin le cours finisse par chuter, ce vendredi, de 10,30 %.

La santé de Wall Street est toujours aussi insolente avec ses GAFAM surévalués qui font penser à la bulle d’Internet en 2000. L’action Amazon a encore augmenté de 28 % depuis le 1er janvier ; Amazon seul vaut 1.200 milliards de dollars, soit 89 % de la valeur du CAC 40 ! Les actions, malgré la remontée actuelle, sont encore en baisse depuis le début de l’année, mais il ne faut pas oublier la hausse record d’avant le krach. Le ratio préféré de Warren Buffett, valeur marché/PIB, est aujourd’hui de 1,3, ce qui était sa valeur en 2000, lors de l’éclatement de la bulle Internet.

Selon le cabinet FactSet, les entreprises du S&P 500 devraient voir leurs bénéfices reculer de 15,2 % en moyenne au premier trimestre et leurs chiffres d’affaires stagner. Le coup devrait être encore plus dur au deuxième trimestre, suite à un plongeon de 31,9 % des bénéfices et une baisse de 8,2 % du chiffre d’affaires. Le ratio entre le prix des actions des entreprises et leurs bénéfices est donc actuellement plus élevé qu’à mi-février, avant que la pandémie ne frappe de plein fouet l’économie américaine. Il y a toujours un divorce complet entre la cotation des marchés et l’effroyable réalité économique à venir. Il a suffi d’une information discutable sur les vertus du traitement par le remdesivir du labo Gilead, alors qu’une étude chinoise a conclu à son inefficacité totale, pour faire remonter Wall Street le jeudi 30 avril.

Les marchés déboussolés s’en remettent aux banques centrales et croient au pouvoir des mesures gouvernementales ainsi que des tombereaux de fausse monnaie déversés par les banques centrales comme d'autres attendent le Messie.

La vérité, c’est que le krach de 1929 a eu lieu en deux temps : un premier effondrement, entre le 22 octobre 1929 (326,51) et le 13 novembre 1929 (198,69), de -39 %, puis une remontée de quelques mois jusqu’à mars 1930 (294,07), avant une deuxième glissade infernale et sans fin de trois ans jusqu’au 8 juillet 1932, avec un Dow Jones à 41,22 ! Glissade entrecoupée de sept très courtes tentatives avortées de remontée, ce qui, par rapport au cours du 22 octobre 1929, représentait une chute d’environ -90 % (-87,41 %). Autant dire que les rallyes actuels des boursiers et des médias ne peuvent pas être pris pour de saintes vérités. Et bien évidemment, tout comme pour aujourd’hui, le krach de 1929 avait été précédé d’une augmentation spéculative de l’indice Dow Jones, entre janvier 1921 et septembre 1929, de 80 à un maximum de 381,7.

La seule différence, c’est qu’à l’époque, il n’y avait pas de Macron, pas de « QE » infini partout dans le monde. Il n’y avait pas d’hélicoptère monétaire et de théorie monétaire moderne, pas de taux d’intérêt négatifs consistant à être payé pour prendre un crédit, pas de cours du pétrole négatifs. Il n’y avait pas de Banque du Japon achetant sans limite des obligations, soit aujourd’hui 5.296 milliards d’euros, pas de BCE achetant sans limite des obligations pourries ou non, soit aujourd’hui 5.347 milliards d’euros, pas de Fed américaine achetant sans limite des obligations pourries ou non, soit 7.128 milliards d’euros ! C’est la raison pour laquelle la nouvelle crise de 1929 que nous vivons se terminera par une catastrophe économique et boursière, mais avec, en plus, une catastrophe monétaire tout à fait semblable à celle de l’Allemagne en 1923 !

Pour ne rien rater

Les plus lus du jour

LES PLUS LUS DU JOUR